Гостиничный бизнес - это одна из наиболее развивающихся отраслей сферы обслуживания, приносящая многомиллионные прибыли. Для российского рынка - это огромный потенциал для развития. Актуальность темы исследования обуславливается тем, что индустрия размещения является одной из наиболее развивающихся и основных отраслей сферы услуг, приобретающей все большее значение для развития туризма и всего народного хозяйства в целом. Бурный рост туризма в Москве обусловил значительное развитие гостиничной сферы, повышение требований к соответствующей инфраструктуре размещения, качеству оказываемых услуг.

Новизна подхода к проблеме, затронутой в статье, заключается в выдвижении гипотезы, согласно которой оценка состояния и развития гостиничных услуг в первую очередь зависит от туристских предпочтений гостей, размещающихся в гостиничных предприятиях. Чем ближе ожидания гостей и уровень предоставляемых услуг, тем успешнее развивается предприятие. Основным же направлением развития гостиничного комплекса при таком подходе будет внедрение информационных технологий во все сферы гостиничного обслуживания.

В первом полугодии 2011 году объем Российского рынка гостиничных услуг составил 56 млрд рублей, что на 3,4% выше аналогичного показателя предыдущего года. По итогам первой половины 2011 года, наибольшая доля гостиничного рынка приходится на Центральный федеральный округ - около 38%. По 15% приходится на Северо-Западный и Южный федеральные округа. Причем, львиную долю рынка перетягивают на себя столицы: на Москву приходится 28% российского рынка, а на Санкт-Петербург 9%. При этом столицы остаются самыми дорогими городами по стоимости размещения.

К общим тенденциям развития гостиничного комплекса в России можно отнести:

· Повышение интереса потенциальных инвесторов к гостиничному бизнесу, особенно к московскому (по данным международного агентства TRI Hospitality Consulting, в первом полугодии 2007 года каждый гостиничный номер в столице принес его владельцу €149 чистой прибыли, что на €36 больше, чем в Лондоне, занявшем второе место по данному показателю);

· Развитие и насыщение сегментов недвижимости, используемой в гостиничном комплексе;

· Появление мно опрофильных компаний на гостиничном рынке (инвестируют в индустрию гостеприимства те, кто никогда этим не занимался и не был связан с данной индустрией);

· Изменение структуры гостиничного комплекса в стороны постоянного расширения его функций и внедрения дополнительных услуг и сервисов;

· Выход российских инвесторов и девелоперов на зарубежные гостиничные рынки;

· Вертикальная интеграция с туристическими компаниями по созданию турпродуктов полного цикла;

· Горизонтальная интеграция предприятий индустрии гостеприимства, создание сетей и ассоциаций;

· Развитие малых форм гостиничного бизнеса (мини-отели, малые гостиницы и т.п.)

Все эти тенденции характерны и для рынка гостиничных услуг г. Москвы. Гостиницы столицы представляют собой вполне сформировавшуюся иерархическую структуру. Подразделение идет на крупных игроков, имеющих в своих фондах тысячи и сотни номеров различной степени звездности, в большей части высокозвездных, а также на малых участников рынка туризма и гостиничных услуг. Сегмент мини-гостиниц Москвы не имеет особых разделений, но здесь представлены и отели, по категории не уступающие дорогим гостиницам, и отели эконом-класса. оценка гостиница рынок затратный

Основная сложность изучения состояния московского гостиничного комплекса заключается прежде всего в том, что отсутствуют доступные и полные данные по статистике индустрии гостеприимства. Это обусловлено тем, что часть рынка гостиничных услуг является «серой», т.е. хотя предприятием оказываются именно услуги размещения, но по ряду причин в официальную статистику они не попадают. Особенно это касается малых форм гостиничного бизнеса: в столице существует достаточное количество малых гостиниц квартирного типа, но по официальным данным они не являются гостиницами, а проходят как сдача квартир внаем. Такое положение объясняется тем, что вывод недвижимости из жилого фонда для создания гостиницы занимает больше года по времени и затратен в материальном плане, поэтому более 50 % малых гостиниц таковыми официально не являются. К тому же, официальная статистика не учитывает средства размещения, находящиеся в процессе ввода в эксплуатацию, реконструкции и т.п., а в ряде исследований (например, агентств DISCOVERY Research Group или РБК) такие данные учитываются.

Для сравнения: согласно материалам официальной статистики, в Москве в период 2003-2009 гг функционировало от 193 до 198 гостиниц вместимостью от 64,45 до 65,97 тыс. номеров в год, а по данным независимых агентств эти цифры за период составили от 185 (2003 г.) до 267 (2009 г.) гостиничных предприятий на 65,8 - 79,4 тыс. номеров в целом, с сохранением тенденции постоянного роста показателей.

Согласно данным аналитических агентств в Москве в 2010 г. по состоянию на конец декабря было введено 6 из 10 заявленных к открытию в начале года гостиниц общей вместимостью 1721 номер. Это число равно общему объему номерного фонда, введенному в период 2008-2009 годы. Примечательно, что все открытые в 2010 году гостиницы относятся к верхнему ценовому сегменту - категории 4-5 звезд, а 70% построенных гостиниц и вовсе класса люкс (гостиницы Radisson Royal Hotel Moscow - Украина, Renaissance Moscow Monarch Centre, Lotte Hotel). Несмотря на возрастающую потребность в номерах туристского класса, из-за больших сроков окупаемости инвестиционных проектов и под влиянием последствий экономического кризиса, ни один отель данной категории в 2010 году открыт не был.

По уровню комфортности гостиничный комплекс Москвы можно разделить на :

1) Отели «люкс»: с относительно большой численностью персонала, эти отели обеспечивают очень высокий уровень сервиса самым требовательным клиентам. Гостиницы класса «люкс» располагаются в центре крупного города; цены на размещение и услуги очень высокие, но и условия проживания - элитные. Цена, как правило, соответствует качеству: номера с дорогой отделкой, управление - по высшим профессиональным европейским стандартам. Такие отели обычно используют деловые туристы для деловых встреч: руководители корпораций, профессионалы высокого ранга, участники конференций на высоком уровне.

2) Отели высокого класса: обычно расположены в пределах крупного города и имеют широкий набор услуг, качественно обученный обслуживающий персонал управляется профессиональной командой менеджеров и, соответственно, цены выше средних по региону. В номерах - дорогая мебель и оборудование, в отеле - просторное фойе и ресторан. Обычно в таких отелях останавливаются бизнесмены, участники конгрессов или индивидуальные туристы.

3) Отели среднего класса: располагаются обычно в пределах города и предполагают типичный набор услуг. Тарифы - на уровне средних цен или чуть выше их. Команда управления подготовлена достаточно профессионально.

4) Отели экономического класса: расположены вблизи городской черты, вдоль транспортных магистралей города, по которым легко доехать до центра. Цена за номер в таких отелях обычно на 30 -50% ниже средней. Эти гостиницы рассчитаны на бизнесменов и туристов, не нуждающихся в полном пансионе и стремящихся получить просто современный стандартный номер и расположенный вблизи ресторан с приличной кухней.

Надо сказать, что термин «экономический» подчеркивает снижение стоимости услуг не за счет снижения качества обслуживания, а за счет целого ряда факторов: строгой экономии при строительстве гостиницы, упрощенной системы обслуживания и управления, стандартизации и систематизации гостиничного продукта за счет резкого снижения эксплуатационных расходов. Сегодня именно гостиницы экономического класса имеют тенденцию гибко и быстро реагировать на меняющуюся конъюнктуру московского туристского рынка, экономически выгодны и быстро окупаются.

Наряду с основной услугой в виде проживания многие гостиницы оказывают и дополнительные услуги: встреча на вокзале или в аэропорту, трансфер из/в аэропорт или вокзал, визовые услуги, экскурсии, заказ ж/д и авиабилетов, билеты в театры и т.д., превращаясь, по сути, в мини-турхолдинг, выполняющий функции гостиницы и турагенства .

Подробный перечень требований к предприятию гостиничного бизнеса приведен в Приказе от 7 мая 2010 г. N 461 Министерства спорта, туризма и молодежной политики РФ «Об утверждении порядка классификации объектов туристской индустрии, включающих гостиницы и иные средства размещения, горнолыжные трассы, пляжи».

Гостиничный бизнес - один из самых быстро и успешно развивающихся в России и во всем мире. Так, например, в последние годы огромных масштабов достигло строительство гостиниц Москвы, Санкт-Петербурга, Екатеринбурга, значительно возросло число гостиниц и в других крупных городах нашей страны. Не менее активно идет строительство гостиниц Новосибирска и Нижнего Новгорода.

Гостиница - это идеальный вариант размещения и для тех, кто отправляется на отдых, и для тех, кого ждут деловые встречи. В мире сложилось более 300 гостиничных цепей, вышедших за рамки национальных границ. На их долю приходится более 7 млн номеров из почти 13 млн (более 50% гостиничных номеров в мире). Такой ажиотаж в сфере гостиничного бизнеса, в первую очередь вызван огромным спросом на гостиничные номера (по материалам «Гостиницы Москвы» http://www.zabroniryi.ru).

По данным Госкомстата, за последние десять лет российский гостиничный рынок ежегодно рос на 15-20%, а на конец 2007 года число гостиниц на рынке увеличилось на 9%. По данным DISCOVERY Research Group, быстрый рост операционных доходов гостиничных предприятий (на 31% за 2004-2006 гг.) привел к росту числа открываемых гостиниц. На конец 2007 в России работало 4 369 гостиниц (включая санатории и пансионаты) на 186,7 тыс. номеров и 368,3 тыс. мест. Из них, по оценкам экспертов Jones Lang LaSalle и Colliers International, только около 14 тыс. номеров соответствуют современным гостиничным стандартам.

В настоящее время объем гостиничного бизнеса составляет около $ 2 млрд, половина доходов которого приходится на Москву. Гостиничный рынок Москвы растет в среднем на 20% в год. Годовой рост объема рынка колеблется от 20 до 25%.

Среднегодовая загрузка отелей в настоящий момент составляет 70-80% в Москве и 50-60% в регионах. Причем, в основном рост обусловлен увеличением числа гостиниц высокого сегмента – «4 звезды» и «5 звезд» (по данным материала http://market-report.ru/item.php?id=103275 и «40% доходов гостиничного бизнеса приходится на Москву» http://www.prohotel.ru/news-21579/0/).

Такая тенденция объясняется тем, что сроки окупаемости дорогих отелей гораздо меньше, а заполняемость остается наиболее высокой среди всех сегментов.

Что касается гостиничного бизнеса Санкт-Петербурга, то по данным комитета по инвестициям и стратегическим проектам мэрии города, в 2006 году в Северной столице функционировали 329 гостиниц, совокупный номерной фонд которых составлял 17844 номера, из них к категории «5 звезд» относилось 9 гостиниц (1494 номера), 20 отелей (3412 номеров) имели категорию «4 звезды», 91 гостиница (8609 номеров) имела категорию «3 звезды».

Гостиничный рынок Украины, наряду с российским и другими рынками бывшего Советского Союза, остается одним из наиболее быстрорастущих, что представляет безусловный интерес для зарубежных инвесторов. Рост стоимости номеров в Москве, Санкт-Петербурге, Киеве подогревается положительной экономической динамикой, и очевидной нехваткой номеров, особенно в Киеве, и особенно категории luxury (по материалам http://market-report.ru/item.php?id=103275).

Важной тенденцией российского рынка гостиничных услуг является проникновение международных сетевых компаний на наш рынок. Из новых тенденций также можно отметить открытие гостиниц в составе многофункциональных комплексов. Однако на рынке по-прежнему наблюдается дефицит качественных средств размещения, что позволяет отелям в этих условиях постоянно поднимать тарифы на проживание и сдерживает рост спроса на гостиничные услуги (по материалам статьи «40% доходов гостиничного бизнеса приходится на Москву» http://www.prohotel.ru/news-21579/0/).

В последние годы, по оценке экспертов компании DISCOVERY Research Group, отмечена тенденция к росту числа инвестиционных проектов по строительству и реконструкции гостиниц, где наиболее привлекательными являются г. Москва, г. Санкт-Петербург и Краснодарский край (особенно в свете проведения в Сочи Олимпиады-2014). Одним из наиболее значимых инвесторов может стать кувейтская компания Sovereign Hospitality Holdings, которая недавно объявила о своих инвестиционных планах на рынке СНГ. По данным издания "Бизнес", английские и ирландские предприниматели намерены вложить около $100 млн в три московские гостиницы. После возведения отелей инвесторы намереваются некоторое время управлять ими, а затем перепродать (по материалам статьи «Гостиничный бизнес запускает новую схему» http://articles-city.ru/articles/business/real/bn/145430.html , «Исследование рынка гостиничных услуг компания: "DISCOVERY Research Group" http://services.inthepress.ru/v/28839.html , и «Гостиничный бизнес Украины привлекает зарубежных инвесторов» http://www.press-release.com.ua/content/view/8074).

Среди ключевых тенденций развития гостиничного бизнеса в России можно выделить:

- Приток инвесторов в гостиничный бизнес, постепенное насыщение сегментов жилой, офисной и складской недвижимости.

- Ускоренное развитие сегмента гостиничной недвижимости в регионах.

- Выход на гостиничный рынок инвесторов, не связанных с гостиничным бизнесом.

- Увеличение привлекательности многофункциональных объектов для инвесторов.

- Создание производств полного цикла российскими туроператорами.

- Консолидация гостиничного бизнеса.

- Покупка зарубежных гостиниц российскими компаниями и предпринимателями (по материалам «Маркетинговое исследование гостиничного бизнеса в России: текущие состояние и перспективы развития» http://www.restko.ru/market/1662).

В настоящее время, практически все гостиничные цепи мира, независимо от их рейтинга, испытывают на себе постоянное давление жесткой конкурентной борьбы.

Анализ общего состояния и лидирующих позиций показал, что в мире насчитывается 307 683 отелей различного уровня (с номерным фондом 11 333 199 единиц), наибольшая концентрация которых приходится на Европу и Северную Америку. Количество номеров возрастает в мире ежегодно на 10-15%. На каждый гостиничный номер приходится примерно один служащий (всего 11,2 млн человек). Более 4 млн служащих работают в гостиничной индустрии США. Средняя загрузка гостиниц мира составила 67,7%, средний доход на номер - 84,4 дол. США. Решающим при определении доходности гостиницы являются показатели уровня загрузки и тарифной стоимости одного дня проживания.

На начало 2008 года в России работало порядка 260 гостиниц в составе сетевых цепочек (2 и более отеля под управлением одной компании). Крупнейшей российской сетью является «АЗИМУТ Сеть Отелей». В 2007 оборот «АЗИМУТ Сеть Отелей» составил $54 млн., темп прироста более 30%.

Лидер рынка - сеть Heliopark Hotels & Resorts с 11 отелями - занимает на нем не более 1,5%, около 1% принадлежит сети Amaks Grand Hotels с 14 отелями, столько же - ВАО «Интурист» (8 гостиниц). Номерной фонд российских гостиниц в 2006 году составил более 410 тыс. мест, из них почти 72,5 тыс. пришлось на Москву.

По данным Госкомстата, на конец 2007 в России работало 4 369 гостиниц на 186,7 тыс. номеров и 368,3 тыс. мест. На 1000 человек населения России приходится почти 1,5 номера. Только 34 гостиницы в стране сертифицированы на 5*, 140 гостиниц имеют категорию 4*, 281 гостиница - 3* и 181 – категорию 1*-2*.

Почти 18% гостиничных номеров страны сконцентрировано в Москве и 8% – в Санкт-Петербурге, Москва с большим отрывом лидирует по финансовым показателям гостиничного бизнеса, получая около 40% всех доходов. Доля Санкт-Петербурга в доходах от основной деятельности всех гостиничных предприятий в 2007 составляла 12%.

При этом Средний тариф за проживание в Москве за 2007 год составил 2 300 руб. в сутки, отели уровня 4-5* под управлением международных операторов работали со средним тарифом порядка 10300 руб. За январь-май 2008 средний тариф за проживание по этим гостиницам увеличился на 11%.

К 1 января 2008 года в Москве насчитывалось в общей сложности 223 гостиницы на 72,4 тысячи мест. В тоже время по данным официальной статистики, на декабрь 2007 года предложение гостиничного хозяйства Москвы представлено 203 гостиницами с совокупным номерным фондом 40,3 тысячи номеров (или примерно 68,4 тысячи мест).

Рентабельность гостиниц в регионах составляет 15 - 20%, а в Москве 17 - 25%. Это почти в 2,5 раза больше, чем в Европе, где аналогичный показатель не превышает 10% (по материалам «Гостиницы Москвы» http://www.restko.ru/market/1662 , «40% доходов гостиничного бизнеса приходится на Москву» http://www.prohotel.ru/news-21579/0/ , и «Исследование рынка гостиничных услуг компания: "DISCOVERY Research Group"» http://services.inthepress.ru/v/28839.html , и «Москва и Санкт-Петербург - лидеры отечественного гостиничного бизнеса», http://promoute.org.ua/obzor_rynka_gostinic_16869.html)

На сегодняшний момент для инвесторов наиболее прибыльным и перспективным является московский рынок гостиничной недвижимости. По данным международного агентства TRI Hospitality Consulting, в первом полугодии 2007 года каждый гостиничный номер в столице принес его владельцу €149 чистой прибыли, что на €36 больше, чем в Лондоне, занявшем второе место. На московском рынке работают самые известные международные гостиничные сети: Marriott, Hyatt, Swissotel, Holiday Inn, SAS Radisson, Kempinski. Большой интерес к московскому рынку проявляет сеть Hilton, неоднократно пытавшаяся выйти на московский рынок.

Таблица 1. Лидеры рынка гостиничных услуг в России*

|

Город / регион |

Количество гостиниц |

|

Санкт-Петербург Москва Московская область Екатеринбург Сочи Новосибирск Краснодар Геленджик Казань Самара Абакан Астрахань Иркутск Челябинск Калининград |

183 18 16 |

* по материалам «Гостиницы Москвы» http://www.zabroniryi.ru/

Что касается сегментов, наиболее востребованными остаются трехзвездочные отели, дефицит которых ощущается во всех крупных городах России.

Наиболее перспективным сегментом гостиничного бизнеса в последние годы можно назвать сегмент малых гостиниц. Сюда включены придорожные мини-гостиницы, апарт-отели и частный сектор гостиничного бизнеса (по материалам http://services.inthepress.ru/v/28839.html).

По данным, DISCOVERY Research Group, в 2007 г среди московских гостиниц категории «3 звезды» около 20% имеют номерной фонд более 300 номеров. Почти половина (46%) отелей располагает 100-300 номерами. Мини-гостиницы до 100 номеров составляют 34% от общего количества исследованных отелей.

Средняя стоимость одноместного стандартного номера по Москве составляет 3200 руб., двухместного – 3656 руб. Минимальная стоимостью номера в сутки - 1536 руб., в гостинице с максимальной стоимостью – 4857 руб.

По имеющимся данным, всего в российской столице 34,4 тыс. гостиничных номеров. Разделение на доли сегментов рынка представлено в Диаграмме 1.

Диаграмма 1. Сегменты рынка гостиничного бизнеса*

* по данным «Гостиницы Москвы» http://www.restko.ru/market/1662

Можно также выделить следующие сегменты гостиничного бизнеса:

- Стандартный номер.

- Полулюкс (люкс стандартный).

- Люкс (люкс бизнес-класс).

- Гранд люкс.

- Апартаменты

По данным, DISCOVERY Research Group, в 60% гостиниц имеется 3 удобства. Чаще всего в номере есть душ, ванна и санузел. Данные приведены в Диаграмме 2.

Диаграмма 2. Оснащение гостиниц удобствами*

* по материалам «40% доходов гостиничного бизнеса приходится на Москву» http://www.prohotel.ru/news-21579/0/

Как правило, в каждой гостинице, помимо стандартных, предоставляются дополнительные услуги, такие как автостоянка, заказ такси, прачечная, химчистка и др. При этом наиболее популярными из дополнительных сервисов являются автостоянка и заказ такси – такие услуги предоставляют 88% и 84% гостиниц соответственно. Чаще всего гостиницы оказывают 1-3 дополнительные услуги в области безопасности и связи. Здесь подразумеваются такие сервисы, как телефон, кабельное и спутниковое телевидение, интернет, кодовый замок, охранная сигнализация. При этом, 94% гостиниц предоставляют в пользование жильцам телефон. Менее распространены интернет и спутниковое телевидение – такие услуги оказывают 48% и 46% гостиниц соответственно (по материалам «40% доходов гостиничного бизнеса приходится на Москву» http://www.prohotel.ru/news-21579/0/).

Основные выводы

Гостиничный бизнес - один из самых быстро и успешно развивающихся в России, ежегодно растет на 15-20%

Рост обусловлен увеличением числа гостиниц высокого сегмента – «4 звезды» и «5 звезд», наиболее востребованными остаются трехзвездочные отели.

Важными тенденциями российского рынка гостиничных услуг являются проникновение международных сетевых компаний на наш рынок и рост числа инвестиционных проектов по строительству и реконструкции гостиниц.

Лидерами Российского рынка гостиничных услуг являются Москва и Санкт-Петербург, Москва с большим отрывом лидирует по финансовым показателям гостиничного бизнеса, получая около 40% всех доходов.

В настоящее время, практически все гостиничные цепи мира, независимо от их рейтинга, испытывают на себе постоянное давление жесткой конкурентной борьбы.

- Прочитано 4980 раз

- СПЕЦИАЛЬНОЕ ВИДЕО В ТЕМУ:

Компания JLL представляет анализ результатов 2016 года на рынке качественных гостиниц Москвы, Московской области и Санкт-Петербурга на основе данных STR Global. Не только мир пережил значительные экономические и политические перемены в високосном 2016 году, но и гостиничный рынок крупнейших российских городов также серьезно изменился. Прошедший год оказался невероятно успешным для отельеров в двух российских столицах.

Несколько рекордов гостиничной индустрии в 2016 году:

- Впервые за историю наблюдений каждый сегмент двух основных рынков России закончил год с ростом доходности на номер (RevPAR) по сравнению с предыдущим годом;

- Впервые за историю наблюдений каждый сегмент рынка Москвы завершил год ростом загрузки по сравнению с предыдущим;

- Был зафиксирован наивысший уровень среднего тарифа (ADR) в рублях за пять лет во всех сегментах гостиничного рынка Санкт-Петербурга за год;

- Самая высокая среднерыночная динамика трех основных операционных показателей в Москве за последние пять лет в годовом сопоставлении: рост загрузки на 7,4% (4,9 п.п.), ADR – на 6,8%, RevPAR – на 13,7%.

"Кроме того, впервые с начала экономической турбулентности в 2014 году можно говорить о начале восстановления операционных показателей в долларовом эквиваленте, – отмечает Татьяна Веллер, руководитель департамента гостиничного бизнеса компании JLL.

– Большинству отельеров на рынках обоих городов 2016 год дал возможность начать наращивать цены, так как, похоже, исчезла необходимость бороться за загрузку.

В Санкт-Петербурге все сегменты превзошли показатели 2015 года в разрезе долларовой средней цены на номер.

В Москве и Санкт-Петербурге RevPAR в долларах во всех сегментах превзошел показатели 2015 года, а в люксовом сегменте в Санкт-Петербурге результат был даже выше, чем в 2014 году".

Средний тариф в долл. по сегментам качественного гостиничного рынка

Москва

Санкт-Петербург

Источник: STR Global, JLL

Операционные результаты

Москва и Московская область

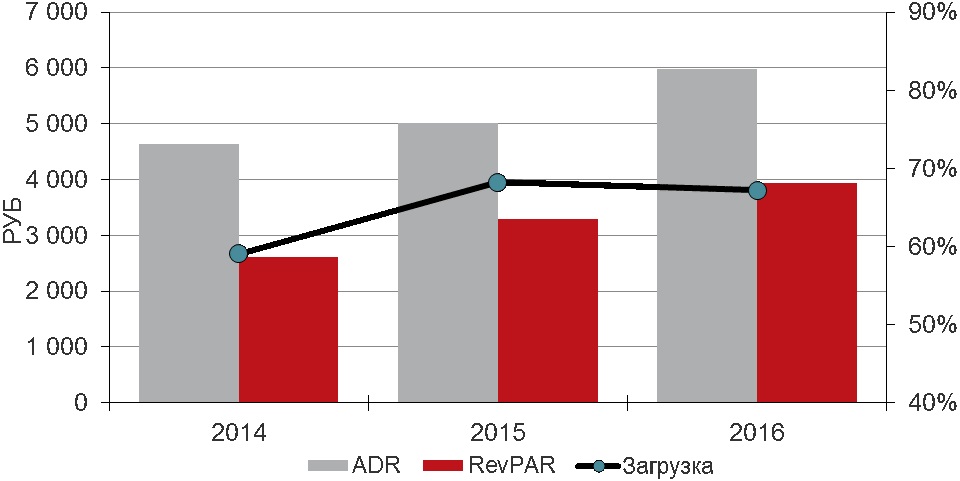

Результаты 2016 года свидетельствуют о том, что российская столица, безусловно, может выдержать рост предложения в средней категории: в верхнем пределе среднего сегмента загрузка увеличилась на 3,6 п.п. к 2015 году, приблизившись к 80%. Наибольший рост загрузки был зафиксирован в среднем сегменте – на 7,6 п.п, до 73%.

Лидером по росту среднего тарифа в 2016 году был люксовый сегмент, где показатель достиг 17,1 тыс руб. за ночь (на 14,5%, или 2,2 тыс. руб. выше, чем в предыдущем году). Динамика показателя RevPAR была также наивысшей в самом дорогом сегменте: доходность на номер выросла почти на 18%, или 1,7 тыс. руб., до 11,4 тыс. руб. Единственным сегментом, где цены несколько снизились в 2016 году, был средний – до 3,9 тыс. руб. по сравнению с 4 тыс. руб. в 2015 году.

Источник: STR Global, JLL

"Беспрецедентные операционные показатели качественного гостиничного предложения Московской области были результатом продолжающейся тенденции к локализации поездок в пределах России, которая дала возможность отелям на этом рынке получить больше гостей, чем когда-либо. Наряду с отдыхающими в данные отели поехали и туристы сегмента MICE, которые ранее предпочитали бюджетные зарубежные направления, – комментирует Татьяна Веллер.

– В результате в 2016 году среднегодовая загрузка этих отелей составила около 50% (на 30%, или 11,5 п.п. выше, чем в 2015 году), что в совокупности с небольшим увеличением тарифов (на 400 руб., до примерно 5 тыс. руб.) привело к росту RevPAR более чем на 40% и дало твердые основания называть минувший год самым успешным в истории для этого рынка".

Операционные показатели качественных гостиниц Московской области, январь-декабрь

Источник: STR Global, JLL

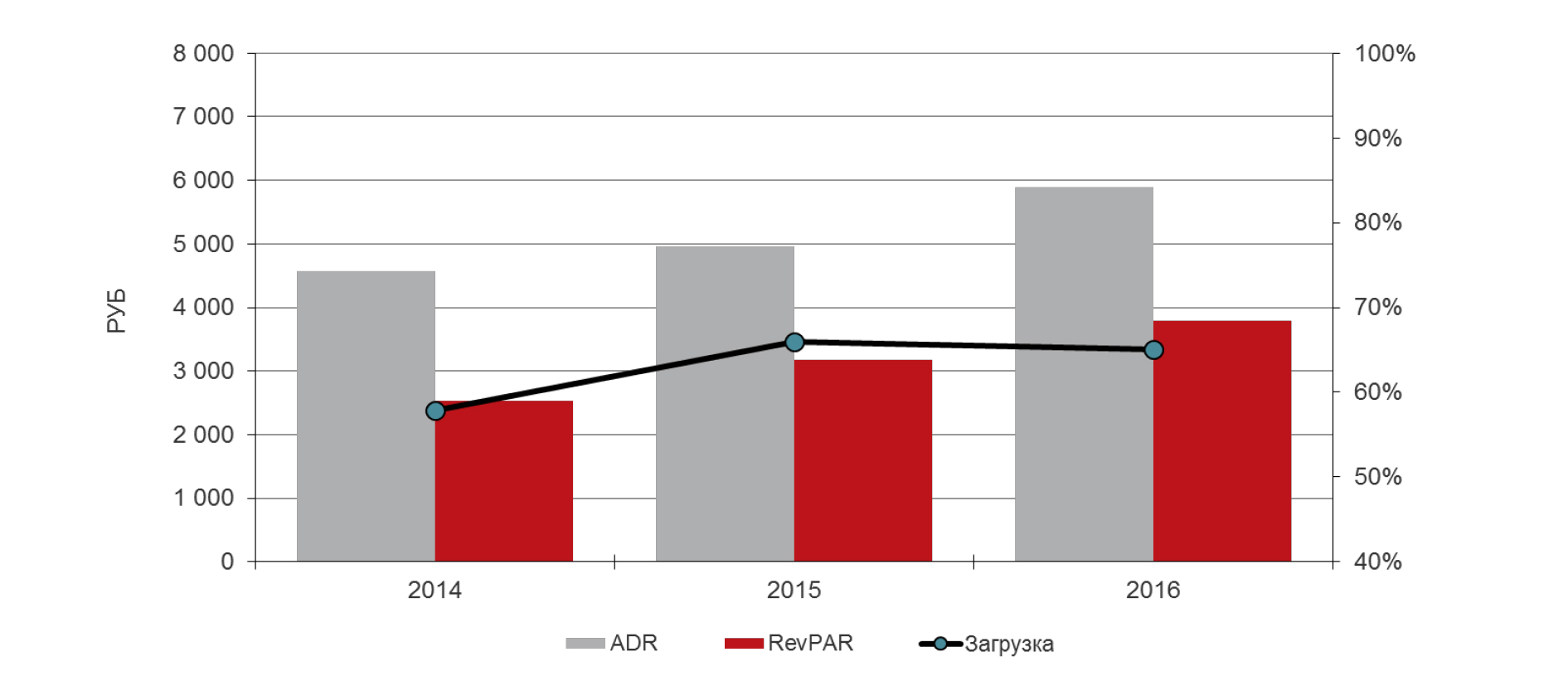

Санкт-Петербург

"Для Северной столицы 2016-й стал годом столь же пристального внимания к качеству, как раньше к количеству гостей, а также к управлению спросом и тарифными политиками. Хотя среднерыночный показатель загрузки незначительно снизился (на 1 п.п., до 65%), это было более чем компенсировано ростом среднего тарифа (на 19%, до 5,9 тыс. руб.), что привело к увеличению RevPAR на те же 19%, – говорит Татьяна Веллер. – Операционные показатели здесь были на рекордно высоком уровне в рублевом выражении".

В целом все сегменты качественного гостиничного рынка Петербурга показали рост ADR по меньшей мере на 15%, при этом лидером стал средний сегмент, где показатель вырос на 21,3% по сравнению с предыдущим годом, до почти 3 тыс. руб. Данные отели принимают бюджетоориентированные слои массового туристического рынка, и в 2016 году они начали управлять качеством принимаемых туристов за счет повышения цен, поскольку загрузка здесь упала в результате новой политики на 4 п.п., до 62%.

Лидером в росте показателя RevPAR был верхний сегмент, где результат 2015 года был превышен на 24,3% и достиг 4,3 тыс. руб. Следом с небольшим отставанием по темпам роста доходности идет люксовый сегмент: здесь RevPAR увеличился на 21,5% и составил 9,7 тыс. руб.

Операционные показатели качественных гостиниц Санкт-Петербурга, январь-декабрь

Источник: STR Global, JLL

Новое гостиничное предложение

В целом для гостиничного рынка России 2016 год был более неспешным, чем предыдущий, с точки зрения выхода нового номерного фонда, что, вероятно, вызвано экономическим спадом 2014-2015 годов и, как следствие, задержкой в реализации новых проектов. Тем не менее как в Москве, так и в Санкт-Петербурге было введено большее количество новых гостиничных номеров, чем в 2015 году.

Брендированный гостиничный рынок Москвы и области за 2016 год увеличился на 1,2 тыс. номеров, что составляет немногим более половины от заявленного на год объема (2,2 тыс. номеров). Новые участники рынка – это мультибрендовый отель оператора Accor на Киевской (Adagio, Ibis, Novotel), Ibis в Ступине, "Holiday Inn Москва Селигерская" (ребрендинг Iris Congress Hotel), 2-я очередь "Radisson Resort Завидово" с брендированными резиденциями.

Санкт-Петербург должен был получить около 400 брендированных номеров в 2016 году, из которых на рынок вышло 314: ребрендинг гостиницы "Октябрьская" возле Московского вокзала в Best Western и новый "Hampton by Hilton Экспофорум". Открытие отеля Jumeirah, заявленного на 2016 год, в настоящее время отложено на неопределенный срок.

"Подготовка к Чемпионату мира по футболу 2018 года наращивает обороты, и еще немало гостиничных проектов заявлены к открытию в 2017 году как международными, так и локальными брендами. Почти 3,5 тыс. новых номеров должны открыться в Москве и области и чуть менее 400 в Санкт-Петербурге, – говорит Татьяна Веллер. – В числе ожидаемых проектов этого года – “Hyatt Regency Петровский Парк”, который станет вторым отелем оператора в российской столице и частью проекта “ВТБ Арена парк”; ребрендинг старой советской гостиницы “Белград” возле Министерства иностранных дел в Москве в “Азимут” после полной реконструкции здания, которую инвестор смог выполнить в чрезвычайно короткий срок – около 18 месяцев, согласно дате запланированного открытия; второй в России отель корейского бренда Lotte, который начнет принимать гостей в этом году в Санкт-Петербурге".

Инвестиционный рынок

Минувший год стал периодом слияний и поглощений не только в мире (в числе крупнейших транзакций – Accor-FRHI, Marriott-Starwood), но и в России. Несколько важных сделок 2016 года:

- Приобретение одного из домов-книжек на Новом Арбате, 15 компанией, аффилированной с Capital Group, для перепланировки в многофункциональный комплекс с отелем;

- Покупка владельцами "Киевской площади" ("Radisson Славянская", "Radisson Royal Москва") проекта на ул. Варварка, 14, рядом с парком Зарядье, для завершения строительства люксового отеля;

- Приобретение портфеля из девяти отелей "Региональной Гостиничной Сети" АФК "Система".

Помимо этого, по нескольким трофейным активам, которые были выставлены на продажу ранее, в 2016 году начаты активные переговоры с потенциальными покупателями, но окончательные договоренности пока не достигнуты.

Прогнозы на 2017 год

На оживление гостиничного рынка в 2017 году в части как подписания новых договоров на управление, так и открытия отелей позволяют рассчитывать несколько ключевых факторов:

- Экономический – медленно, но верно восстанавливающаяся уверенность в цене на нефть, устойчивости рубля и стабилизации российской экономики, что должно оказать позитивный эффект и на близлежащие страны;

- Туристический – устойчиво высокий объем внутреннего туризма;

- Спортивный – подготовка к Чемпионату мира по футболу 2018 года, который пройдет в 11 городах по всей России.

"Значительное количество новых гостиничных номеров – около 4 тыс. – прогнозируется к открытию в 2017 году только в Москве и Санкт-Петербурге. Эта высокая активность поддерживается признаками стабилизации экономики и осторожным оптимизмом в прогнозировании небольшого роста ВВП и снижения инфляции в 2017 году. Инвесторы, похоже, становятся более уверенными в будущем, чем когда-либо в течение последних трех лет. Это должно дополнительно простимулировать дальнейшую консолидацию гостиничных портфелей в руках крупных игроков, а также размораживание и запуск ряда новых проектов", – комментирует Татьяна Веллер.

В отсутствие серьезных изменений во внешней и внутренней политике сегментация гостей, сформировавшаяся за последние два года, должна сохраниться и в нынешнем году. По словам Татьяны Веллер, "игроки гостиничных рынков Москвы и Санкт-Петербурга в 2017 году, скорее всего, будут удерживать достигнутые в прошлом году позиции. Рост операционных показателей должен замедлиться, но теперь можно ожидать постепенного восстановления долларовых тарифов в более высоких сегментах".

Справка

JLL (NYSE: JLL) – компания, предоставляющая финансовые и комплексные профессиональные услуги в области недвижимости. По всему миру эксперты компании предлагают интегрированные услуги собственникам, арендаторам и инвесторам, стремящимся получить максимальную прибыль от своих активов на рынке недвижимости.

JLL входит в список крупнейших компаний мира Fortune 500; годовой оборот компании составляет 6,0 миллиардов долларов США, за вычетом прямых расходов – 5,2 миллиарда долларов США (на 31 декабря 2015 года). JLL имеет более 280 корпоративных офисов в 80 странах по всему миру, штат компании составляет более 70 тысяч сотрудников. JLL является лидером рынка услуг в области управления корпоративной недвижимостью: портфель компании составляет 4 миллиарда кв. футов, или 372 миллиона кв. метров по всему миру.

В 2015 году специалисты JLL закрыли сделки по покупке-продаже и привлечению финансирования общим объемом 138 миллиардов долларов США. LaSalle Investment Management, подразделение по управлению инвестициями, на 30 сентября 2016 года управляет активами стоимостью 59,7 миллиарда долларов США. JLL является брендом и зарегистрированным торговым знаком Jones Lang LaSalle Incorporated.

В России и странах СНГ JLL представлена офисами в Москве, Санкт-Петербурге и Киеве. В 2004, 2006-2016 годах компания удостаивалась премии "Консультант года" на Commercial Real Estate Awards, Москва, премии "Консультант года" на Commercial Real Estate Awards, Санкт-Петербург в 2009 и 2016 годах, премии "Консультант года" на RCSC Awards в 2015 году.

Чтобы всегда оставаться в курсе новостей и событий гостиничной индустрии, а также следить за обновлениями на – подпишитесь на еженедельную рассылку. Это бесплатно.

Материалы, близкие по теме

- Match Accommodation начала аннуляцию броней в отелях Санкт-Петербурга. Завышенные ожидания от мундиаля и стратегия для независимых отелей. Куда уходят VIP-ложи.

- ТОП-10 питерских бронирований на новогодние праздники. Самые популярные направления отдыха жителей Северной столицы.

- Деньги/дрязги. Структуры Геннадия Тимченко купят "ракетный квартал" за 10 млрд рублей. "Казанский Marriott" вторично не нашел покупателей. "Синдика" построит на Кавказе Hilton Garden Inn.

- Алексей Зоткин: Фермерское хозяйство при загородном отеле. Здоровое питание, затраты, рентабельность. Специфика ресторанного комплекса за городской чертой.

- Эксперты компании HotelAdvisors встретились с отельерами Перми и Кирова. Консолидация отрасли и использование точных данных о рынке.

- Ольга Казакова / "Дракино": Специфика загородных отелей. Семьи, бизнес-туризм и гости одного дня. Вовлечение гостей в интерактивные мероприятия. Проблемы коммуникации с властью.

- Аналитика JLL. Рынок качественных гостиниц Москвы и Подмосковья за 9 месяцев 2017 года. Рост загрузки в столице и падение – в области. Высокий деловой спрос и позитивный прогноз до конца года.

- Аналитика JLL. Качественные отели Санкт-Петербурга за три квартала 2017 года. Рекордный рост ADR и падение загрузки. Лидер роста – midscale, аутсайдер – luxury. Позитивный прогноз на фоне роста тарифов.

- Глобальные тренды мирового туризма. Рекордный рост за 7 лет. 600 млн человек. Рост мобильных платежей и закат старых программ лояльности.

- Новости гостиничного девелопмента. Полтора миллиарда на "Санкт-Петербург". "Пять звезд" к мундиалю в Калининграде. Турки вложат в отель Якутска почти 950 млн рублей.

СПЕЦИАЛЬНОЕ ВИДЕО В ТЕМУ:

- Исследования

- Около отельное

- Реклама

- Эксклюзив

- Еще +

Результаты 2014. Компания JLL представляет обзор рынка качественных отелей Москвы по итогам 2014 года.

Люксовый сегмент (Luxury). Загрузка люксовых гостиниц Москвы достигла минимального уровня с 2009 года - 61,8%. С учетом инфляции свыше 10% и снижения тарифа на 3% (до 12,8 тыс. руб.) очевидно, что отели сегмента «люкс» сегодня борются за каждого гостя. Несмотря на все трудности, RevPAR в сегменте упал всего на 6,5%, тогда как в 2009 показатель сократился на целых 25%. «Таким образом, речь не идет о фундаментальных проблемах с точки зрения спроса на люксовые номера в Москве - нет ни резкого обрушения, ни роста, ожидавшегося ранее, - говорит Дэвид Дженкинс. - Тем не менее, мы впервые наблюдаем отрицательную динамику показателя RevPAR за последние четыре года. На протяжении последних лет мы фиксировали увеличение, пусть и незначительное, доходности на номер: 4% в 2010, 3% в 2011, 2% в 2012 и 4% в 2013 - что ниже уровня инфляции, но свидетельствует о довольно стабильном спросе на «люкс». (Рис. 1).

Верхний сегмент (Upscale).

За 2014 год показатели гостиниц верхнего ценового сегмента сильно снизились: RevPAR сократился на 14%, опустился ниже показателя верхнего предела среднего сегмента и составляет сейчас менее 4 тыс. руб. «Гостиницы этого сегмента в полной мере ощутили текущий кризис: как правило, они имеют обширный номерной фонд, и поэтому очень зависимы от туристических групп, - поясняет Дэвид Дженкинс. - Тариф в сегменте равен 6 тыс. руб., что является очень привлекательной ценой для иностранных гостей, но и это не сказывается положительным образом на заполняемости - она сократилась до 65%. Без роста спроса данному сегменту будет сложно восстановить показатели в 2015 году». В то же время конкуренция в сегменте продолжает увеличиваться из-за открытия Doubletree by Hilton Marina, Radisson Шереметьево, а также планирующегося ввода Marriott Новый Арбат. (Рис. 2).

Верхний предел среднего сегмента (Upper Midscale).

Данный сегмент снова стал лучшим с точки зрения динамики показателей: доходность на номер в нем снизилась всего на 4% по сравнению с прошлым годом. При тарифе, всего на 7% уступающем ценам на размещение в гостиницах верхнего сегмента, загрузка здесь находится на довольно высоком уровне - 71%. Гостиницы верхнего предела среднего сегмента обладают меньшим объемом номерного фонда, что в сочетании с центральным расположением, наличием качественного бренда и предоставлением полного спектра услуг делают данный сегмент наиболее защищенным от любого кризиса. (Рис. 3).

Средний сегмент (Midscale).

Гостиницы среднего ценового сегмента находятся дальше от центра и предлагают своим гостям меньший объем инфраструктуры. RevPAR в сегменте упал на 8% - до 3 тыс. руб., что стало следствием равного сокращения тарифов и загрузки. Заполняемость составляет около 70%, что, по-видимому, является предельно достижимым показателем. (Рис. 4).

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Подобные документы

Инвестиционная привлекательность гостиничного рынка Москвы. Показатели вместимости гостиничного фонда Москвы. Сегментация объектов гостиничного комплекса по уровню комфортности и административным округам. Конъюнктура столичного рынка гостиничных услуг.

курсовая работа , добавлен 08.03.2010

Классификация гостиниц по характеру взаимоотношений между владельцем (собственником) гостиницы (группой гостиниц) и управленческим звеном гостиницы. Преимущества таймшера, особенности его развития в России. Обзор рынка гостиничных услуг в Швейцарии.

контрольная работа , добавлен 10.11.2010

Особенности сбытовой стратегии гостиничного предприятия. Анализ спроса на услуги гостиниц. Роль сбыта в маркетинговой деятельности. Перспективы развития гостиничного рынка. Структура управления отеля. Анализ его жизнедеятельности, сильных и слабых сторон.

дипломная работа , добавлен 30.05.2015

Принципы функционирования рынка гостиниц, процесс покупки услуг, предоставляемых гостиницами. Особенности требований предъявляемых покупателем к гостиничному продукту. Анализ внешней сферы и рынка гостиниц Владивостока. Метод ранжирования в туризме.

курсовая работа , добавлен 09.05.2009

Анализ рынка гостиниц, особенности выбора места расположения гостиницы. Сущность функциональной организации зданий гостиницы. Службы гостиницы и их характеристика. Управленческая система гостиницы. Пищевой комплекс и инженерное оборудование гостиницы.

дипломная работа , добавлен 25.10.2010

История возникновения гостиниц и первые упоминания о гостиничном деле. Современное состояние рынка гостиничных услуг и их виды. Исследование загруженности и состояния гостиничного сектора г. Новосибирска. Пути развития новосибирского гостиничного рынка.

курсовая работа , добавлен 15.10.2010

Туристско-экскурсионное обслуживание, классификация гостиниц. Правила предоставления гостиничных услуг. Общая характеристика "Гостиницы "Савой". Организационная структура гостиницы. Проведение проверки "Тайный гость в гостинице" и ее результаты.